花呗怎么套出现金到微信双十一购物狂欢节讲解

|

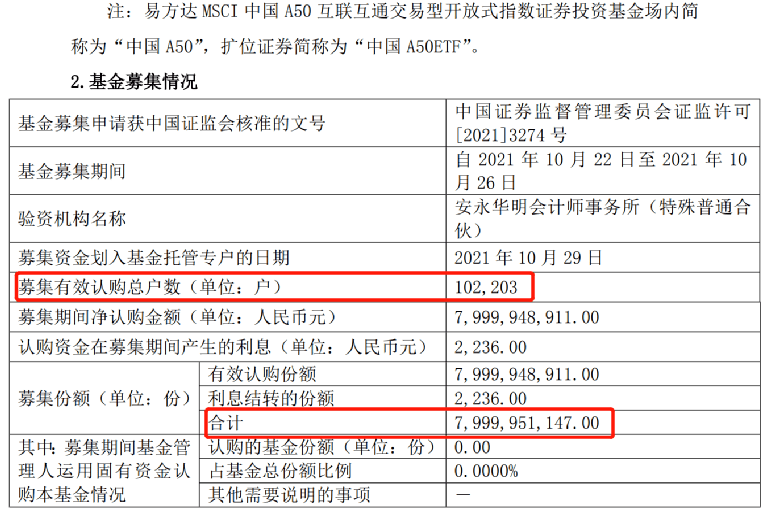

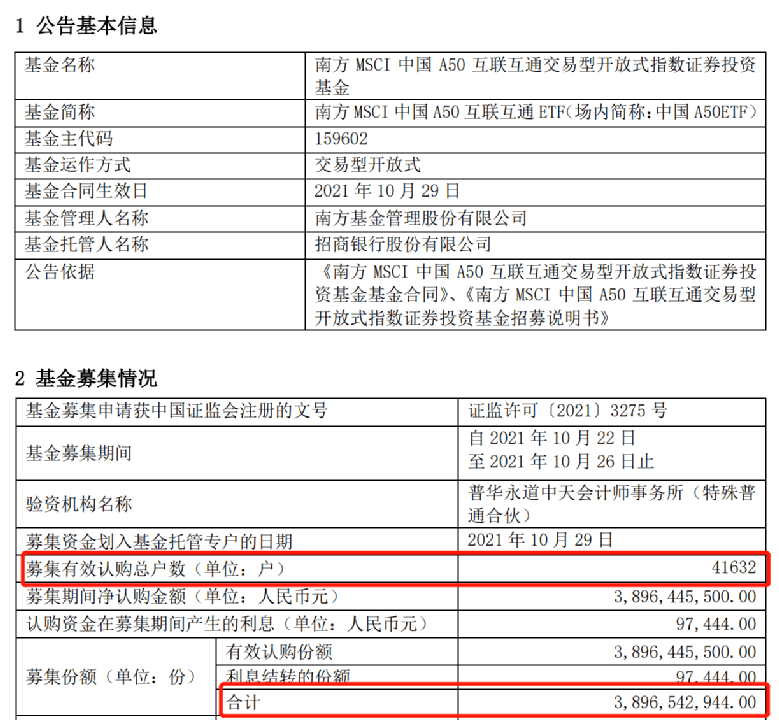

近期,首批四只MSCI中国A50互联互通ETF产品发行结束,易方达、汇添富、南方三家公司30日率先公告新产品成立,募集规模分别为80亿元、80亿元和38.97亿元,合计认购户数近26万。 公募人士认为,该指数表征A股核心龙头资产,高配新经济行业和公司的权重,长期来看会有比较好的表现。同时,由于其成分股是北上资金持仓核心标的,增量资金的涌入也有利于互联互通基金的表现。另外,此次相关股指期货同时上市交易,为海外投资者提供基于互联互通机制下A股风险管理工具,未来将进一步吸引外资配置。 三只MSCI中国A50ETF宣告成立 指数推出对市场有积极影响 10月30日,易方达、汇添富、南方三家基金公司率先发布公告,宣布旗下MSCI中国A50ETF正式成立。

南方MSCI中国A50互联互通ETF的有效认购总户数为41632户,募集规模为38.97亿元。

公募人士认为,MSCI中国A50互联互通指数的推出,给市场带来积极影响。易方达基金经理林伟斌表示,该指数是基于内地与香港市场的互联互通机制编制的超大盘A股宽基旗舰指数,汇聚了各行业优质龙头,对A股整体市场代表性强。作为A股资产配置的重要参照基准,基于指数的ETF和相关衍生品将为境内外投资者提供直接配置A股核心龙头资产的高效便捷工具和风险管理手段,将形成一个完整的投资生态圈,促进A股市场的稳定健康发展。 万家互联互通中国优势量化策略基金经理尹航称,MSCI中国A50互联互通指数因为至少保留了各个行业流动市值权重最大的2只成分股,所以从行业风格上来看更加均衡,且与母指数MSCI中国A股指数的行业特点接近一致。与沪深300指数相对比,MSCI中国A50指数低配了金融、信息技术板块,高配了工业、日常消费、材料板块。通信及信息技术、新能源以及消费、医疗等高景气的新经济产业标的占据了较高的指数权重,更加符合经济高质量发展趋势,确保了指数在未来能有较好的收益。 南方基金表示,MSCI中国A50互联互通指数提供了一个有国际影响力的A股核心资产表征,对国内及境外投资者,都可以起到正向引导作用。该指数是A股的行业龙头指数,纳入各行业的“核心资产”。另外相比现有市场主流大盘指数,也大幅降低了以金融地产石化为代表的旧经济行业的权重,大幅增加了以新能源科技医药为代表的新经济行业的权重,比较契合未来行业龙头及新经济的投资方向。 互联互通基金也有望受益 长期价值投资将占主导地位 一些公募人士也认为,随着增量资金的涌入,相关互联互通基金也有望受益。 尹航称,该指数的50只成分股均为互联互通北上资金持仓的核心标的,以仅2%的数量比例获得了接近50%的北上资金持股市值,市值覆盖度较高。而且,该指数成分股的北向资金持股比例的平均数与中位数均显著高于沪深300、上证50等宽基指数,其受国际投资者的关注程度更高,核心资产属性更加凸显。 “一些互联互通基金的样本筛选逻辑中很重要的一点就是北向持股占比最高的企业,首批MSCI中国A50ETF的大卖,无疑会为这些基金投资领域带来巨量的增量资金,同时极大提升市场关注度。长期来看,随着资本市场开放的进程稳步推进,境外资金加配A股市场的趋势难以逆转,将为相关指数以及互联互通基金带来显著增量资金。”尹航告诉记者。 南方基金认为,公募增量资金的配置以及随着MSCI中国A50互联互通指数期货推出预计将加速流入的海外资金,对于A股相关企业将带来一定利好,与此同时市场结构有望进一步改善,价值投资、长期投资有望占据主导地位。 指数期货提供风险管理工具 将进一步吸引外资配置 10月18日,港交所MSCI中国A50互联互通指数期货正式上市交易,林伟斌认为,该工具的推出为海外投资者提供了基于互联互通机制下新的A股风险管理工具,有效地填补了A股生态系统缺失的重要一环。“海外专业投资者重视投资组合的风险管理,这个指数期货推出后,结合互联互通机制,投资者可以直接在香港市场一个交易场所同步实现A股投资和风险管理,国际投资者对于A股配置的便利性毫无疑问将进一步提升。另一方面,随着未来使用该期货合约的境外资金不断增加,外资与A股的良性互动不断增强,整体投资生态圈将日趋完善。” 南方基金表示,MSCI中国A50互联互通指数期货上市,境外投资者可以在通过港股通机制投资A股的同时,方便地在港交所进行指数期货买卖从而对冲风险,无需在新加坡交易所重新开立期货账户;极大地提高境外投资者进行A股风险管理的便利性。“MSCI中国A50互联互通指数期货合约极大地丰富了境外投资A股的风险管理工具,可以进一步吸引境外资金配置。” 尹航坦言,自从2017年中国A股初始纳入MSCI新兴市场指数以来,其权重已经从2009年底的18%增加至2021年8月19日的34%,给A股带来了千亿级别的配置资金;中长期看,外资加配A股的趋势难以逆转,将为指数带来显著增量资金。另外,MSCI中国A50互联互通指数期货同时推出,完善风险配置渠道,加大市场及指数吸引力;其能够与指数本身形成闭环,能够促进指数交易活跃度及流动性的进一步提升,并帮助现货指数的定价更加准确和合理 |

支付宝扫一扫

支付宝扫一扫 微信扫一扫

微信扫一扫

![[今日财经] 羊小咩购物额度怎么套现 「新闻联播」](/uploads/allimg/211010/D-10101055400EVd23218.jpg)

评论列表