苦等五年终无果,王健林重回“首富宝座”梦碎?

|

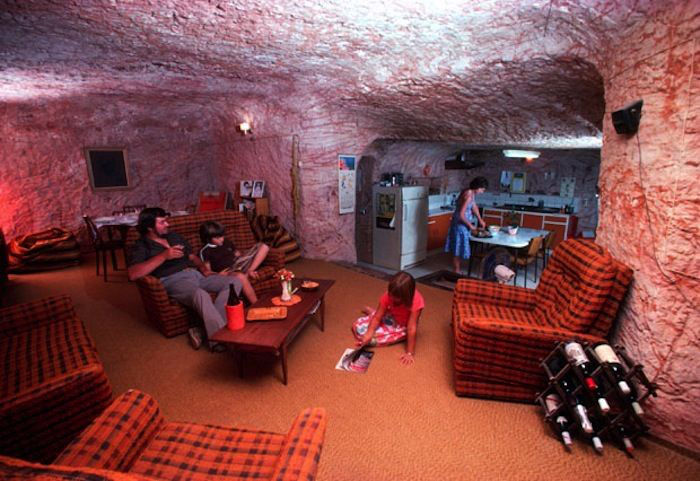

兜兜转转五年后,万达商业将最终回归圆点。 5年了,从港股退市,到冲刺A股,王健林决定不再等待,终止A股上市。3月24日早间,大连万达集团在官网发布一则《关于万达商业撤回A股上市申请的通告》称,旗下大连万达商业管理集团股份有限公司(简称“万达商业”)撤回IPO申请。 图片来源:官网 通告称,基于对自身战略的研判,万达商业决定对该公司从事轻资产商业运营、科技、数据、人员等相关资源进行重组,以尽快实现境内外上市。因此决定,撤回万达商业A股IPO申请。 万达商业败退A股,也是继续恒大地产之后,又一家地产巨头冲刺A股上市未果。实际上,最近几年,国内IPO和借壳市场火热一片,每年上市数百家,然而房地产商还真没有哪家能够通过IPO或者借壳闯进A股的。 1 上市路坎坷 万达商业上市之路充满曲折。首次登陆资本市场,是在2014年12月23日登陆港交所,并成为当年港交所最大IPO。 因内地和香港市场的估值落差,让万达商业的价值遭遇严重低估,其股价长期低迷,让万达商管及投资者感到沮丧。2016年3月,在登陆港股600多天后,万达商业从港交所退市,同时推动万达商业国内A股上市。 实际上,在2015年9月,万达商业就启动了内地IPO程序,向证监会报送了招股书。 当时万达商业拟上市的资产以商场(包含商场管理运营)、酒店(包含酒店管理运营)和文旅项目三类为主,房地产属性浓厚。受制于房地产调控政策,万达商业主动求变,全面转型轻资产,进一步优化上市资产属性,经过调整,万达商业上市主体从三变一,变为以万达广场为主的商业部分,甚至连公司名字都显露了万达商业“从重变轻”的决心,2018年3月1日,大连万达商业地产股份有限公司更名为大连万达商业管理集团股份有限公司。从“商业地产”到“商业管理”,万达商业宣布不再进行房地产开发,成为纯粹的商业管理运营企业。 为了实现这一目标,2018年1月,万达集团官网发布消息称,由QQ音乐作为主发起方,联合苏宁、京东、融创与万达商业签订战略投资协议,计划投资约340亿元人民币,收购万达商业香港H股退市时引入的投资人持有的14.39%股份,此举解除了万达此前从港股退市后的资金难题。 尽管如此,但万达商业A股IPO依然无法改变继续排队的命运。 此次万达商业主动撤回A股IPO申请,显然不愿意继续被动等待,而是选择主动求变。从公告里不难看出,此次万达商业要彻底轻资产化,进行轻资产重组之后的万达商业,更会受到资本市场的青睐。 万达商业的A股IPO静候五年多后最终夭折,也意味着王健林想要在福布斯中国富豪榜上翻身,重现昔日首富争霸的荣光难以实现了。 2 “从重变轻”新故事 2021年伊始,万达集团在自己的官方微信平台发布消息,2020年全国万达广场出租率99.4%,租金收缴率99.9%。以2020年第四季度为例,全国368座万达广场客流同比增长6.4%,销售额同比增长15.8%;全国可比万达广场客流同比2019年回升至97.4%,全国可比万达广场销售额同比2019年增长7.7%,而根据国家统计局数据,同期全国实体商业销售额增速为-4.4%。 尽管第四季度业绩不俗,不过,万达集团并未在该文中对万达商管2020年整体业绩予以呈现。根据天津产权交易中心披露的数据,2019年度,万达商管总资产5752.11亿元,总负债2979.02万元,资产负债率51.79%。 2019年,公司营业收入为786.56万元、净利润为250.95万元,净利润率为31.9%。 2020年3月,据证监会披露的首次公开发行股票企业基本信息情况表显示,万达商管状态为“中止审查”。一年后其状态仍为“中止审查”。截至目前,证监会及万达商管还没有披露IPO中止原因。 值得一提的是,万达集团也正在通过轻资产调整自己的发展模式。 时针拨回到2020年9月28日,万达商管对外宣布,从2021年开始,万达商管不再发展重资产,即不再投资持有万达广场物业,全面实施轻资产战略。这被认为是万达商管继全面剥离地产业务之后,转型轻资产的又一重大举措。 图片来源:官网 2020年11月下旬,万达商业管理集团常务副总裁王志彬出席“双循环下商业地产的机遇与挑战”论坛时表示,万达持续在轻资产方向深耕,2020年年底开业的轻资产项目数量已经超过100座,其中50%的项目已下沉到三四线城市。 同时值得一提的是,万达集团地产业务也在不断地“轻资产化”。天眼查显示,2021年1月11日,万达地产集团将上海万达文化产业集团9.09%的比例转让给光大兴陇信托有限责任公司,持股比例从100%下降为90.91%;去年12月13日,万达地产集团将天津静海万达房地产的49.0 %股权转让给中融国际信托,持股从100%下降为51.0%。2020年11月7日,万达地产集团还将安庆万达置业的49.0 %股权转出,持股从100%下降为51.0%,而受让该部分股权的同样是中融国际信托。 3 港股或成最好选择 分析认为,撤回A股IPO申请后,轻资产后的万达商业无疑是想再次投入港股怀抱。据克而瑞数据显示,2019年,在港上市的内资物管企业平均市盈率是49倍,2020年,平均市盈率是35倍,均远超地产类企业,甚至有10倍之差。 “当时的退市公告显示,万达商业表示长期看好香港证券市场良好的治理、透明的规则及高度的国际化水平,未来亦不排除旗下新兴产业公司继续到香港上市。”多位业内人士认为,轻资产后的万达商业无疑是奔着香港市场去的。 不过,也有业内专业人士指出,“全面轻资产化”的企业,在遭遇行业竞争愈发激烈、商业地产持续萧条的大环境之下,所面临的发展压力较大。后续能否顺利实现上市,除了港交所审核的严苛度,很大程度上取决于其他的股东给予多少支持,注入多少其他的资产,单靠企业一己之力可能会有所困难。 对于轻资产上市的万达商业,业内专业人士还表示,不排除万达商业会重新遭遇此前的估值落差。 公开资料显示,在近年来相继转让海内外地产项目获得可观现金流之外,万达商业也得到了一些投资人的助力。2017年,王健林为万达商管引进了340亿元战略投资,投资方为QQ音乐、苏宁、京东、融创。2018年1月,腾讯作为主发起方,联合苏宁、京东、融创入股万达商业,4家企业计划投资约340亿元,收购万达商业香港H股退市时引入的投资人持有的约14%股份。 而到了2019年2月,万达百货下属全部37家百货门店,也被苏宁成功接盘。 “可以肯定的是,若要上市,且获得资本市场青睐,万达商业还是要努力在业绩上获得突破。”业内专业人士补充说道。 当然,部分一些业内人士对万达在港上市持看好意见。但愿这次万达商业“撤A赴港”,是在正确的时间做出的正确抉择。 至于最后的结果如何,让时间来回答。 素材综合自:中新经纬、北京商报、观察者网 乒乓一言 |

支付宝扫一扫

支付宝扫一扫 微信扫一扫

微信扫一扫

评论列表